À défaut de pouvoir parvenir à une estimation chiffrée de la volatilité future, il doit au moins chercher à déterminer si celle-ci sera élevée ou basse. Mais comment l’estimer concrètement ?

Dans cet article, nous passons en revue trois caractéristiques de la volatilité qui permettent d’anticiper l’ampleur des fluctuations qu’on peut attendre sur un marché donné. Nous essayons, pour chacune de ces caractéristiques, de montrer comment les exploiter pour tenter de prédire l’avenir. Si vous cherchez un courtier pour investir en fonction de la volatilité, cliquez ici.

Volatilité historique

L’autocorrélation

On parle souvent d’ « autocorrélation de la volatilité ». Cela signifie que la volatilité qui sera observée sur une période future donnée sera probablement similaire à la volatilité qui a été observée lors de la période passée de même durée. Si, par exemple, la volatilité de telle action s’est élevée à 10 % lors de la semaine qui vient de s’écouler, la volatilité de la semaine à venir aura plus de chances d’être proche de 10 % que de s’éloigner de 10 %.

La volatilité mesure l’ampleur des fluctuations qu’a connu tel actif au cours d’une période donnée. Cette mesure s’exprime souvent en finance sous la forme d’un pourcentage annualisé. Elle est souvent calculée selon la formule :

Volatilité annualisée = Volatilité quotidienne × √N

où

N = nombre de périodes dans une année (généralement 252 jours de bourse)

Volatilité quotidienne = écart-type des changements de prix journaliers

Au vu de cette caractéristique de la volatilité, un trader peut, pour estimer la volatilité future de l’actif étudié sur une période donnée, chercher à savoir quelle a été la volatilité de cet actif sur la période qui l’intéresse. Si, par exemple, j’envisage d’acheter une option qui expire dans trois mois, je peux chercher à savoir quelle a été la volatilité du sous-jacent pour les trois derniers mois.

Le retour à la moyenne

La volatilité a tendance à osciller autour d’une valeur moyenne sur le long terme, un phénomène souvent désigné par le terme de « retour à la moyenne ». Cela signifie que, si la volatilité actuelle dévie de son niveau moyen observé sur une période donnée, elle a plus de chances de revenir à ce niveau moyen qu’à s’en éloigner.

Comme l’explique Sheldon Natenberg dans son ouvrage Option Volatility and Pricing Advanced Trading Strategies and Techniques, la caractéristique du retour à la moyenne permet de se faire une idée de l’évolution future de la volatilité. Lorsque la volatilité se situe à un niveau supérieur à son niveau moyen, on peut anticiper un retour à la moyenne et donc une baisse de la volatilité. Lorsque la volatilité se situe à un niveau inférieur à son niveau moyen, on peut anticiper un retour à la moyenne et donc une hausse de la volatilité. Il est important de se rappeler toutefois que le retour à la moyenne n’est pas une certitude, mais une observation statistique, laquelle ne constitue en aucun cas une garantie quant à l’évolution future des marchés.

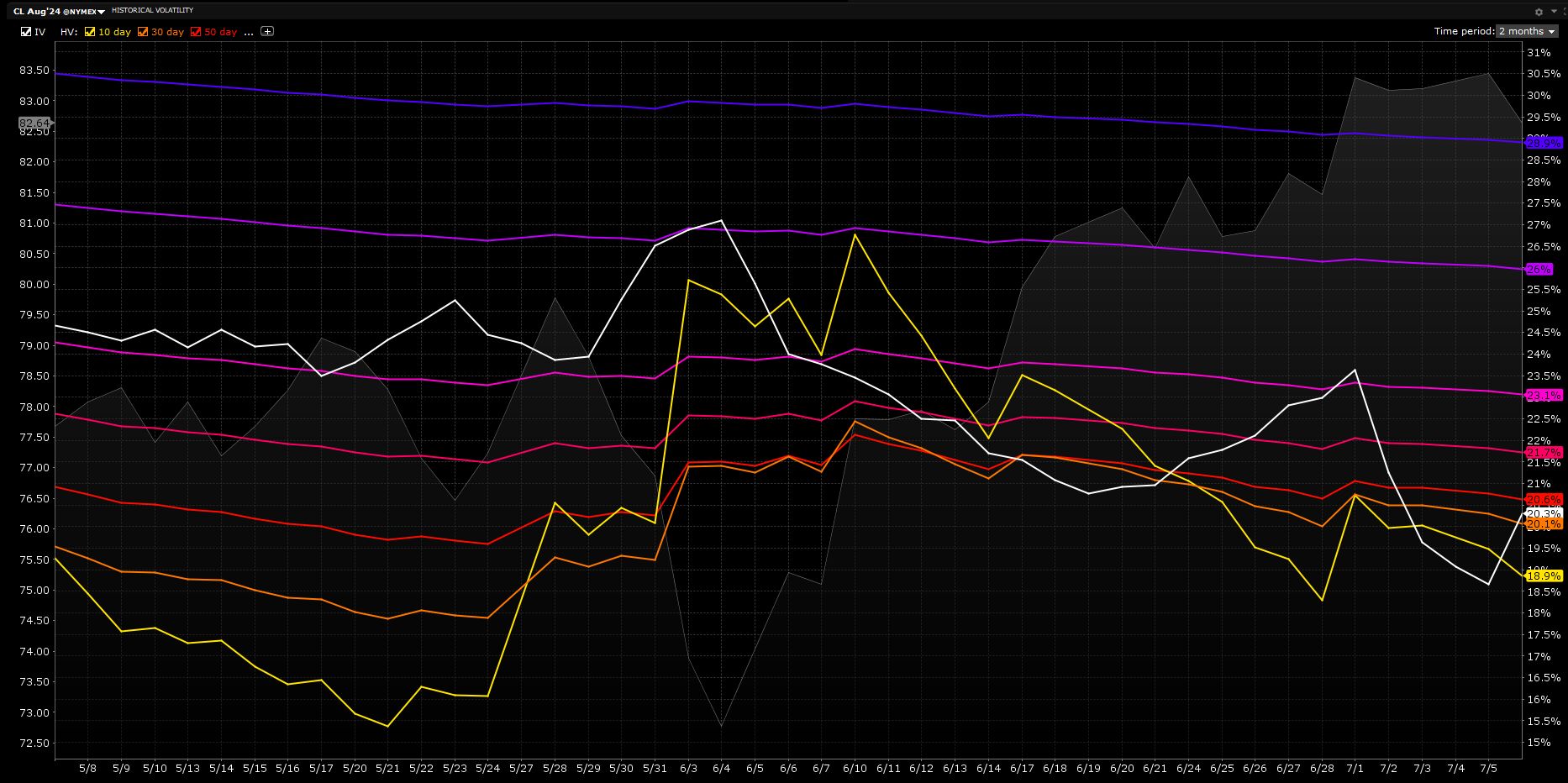

Pour se faire une idée du niveau de la volatilité d’un actif donné par rapport à son niveau moyen, on peut utiliser le « Volatility Lab » de la plateforme TWS. Pour accéder au Volatility Lab, cliquez sur Nouvelle fenêtre > Outils d’options avancés > Volatility Lab. Cliquez ensuite sur l’onglet Volatilité historique et sélectionnez les périodes que vous voulez en cliquant sur le bouton représentant le signe plus. L’image ci-dessus présente des graphiques représentant les volatilités historiques des 10, 30, 50, 75, 100, 150 et 200 derniers jours.

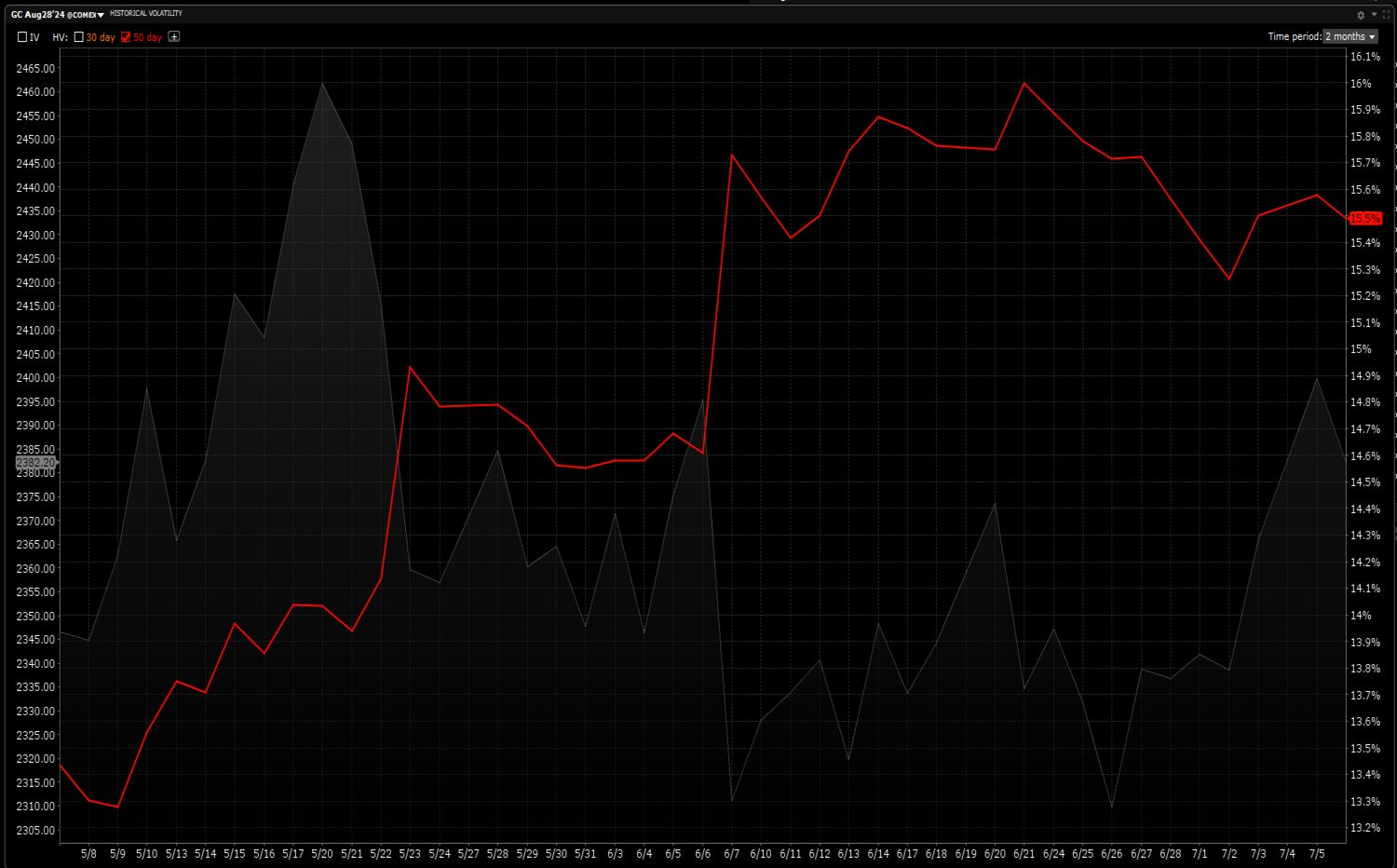

La capacité à suivre une tendance

Les graphiques de volatilité révèlent parfois de véritables tendances. En d’autres termes, la volatilité suit des tendances. Sur le graphique ci-dessous qui représente la volatilité de l’or calculée sur la base des variations journalières des 50 jours précédents, on peut voir une tendance haussière qui s’affaiblit. Après avoir atteint un nouveau plus haut fin juin, la volatilité du prix de l’or a entamé une baisse. Depuis le 21 juin, elle ne parvient plus à former de nouveaux plus hauts, ce qui suggère un changement de dynamique, sans toutefois permettre de tirer des conclusions définitives.

Un trader peut-il utiliser les principes de l’analyse technique pour essayer d’anticiper l’évolution future de la volatilité ? Les variations des prix d’un actif et la volatilité de cet actif sont liées. Mais elles restent deux choses différentes. Les principes de l’analyse technique peuvent, dans certains cas, s’appliquer à un graphique représentant la volatilité d’une action ou d’un contrat à terme. Mais, dans d’autres cas, il convient d’adapter ces principes aux spécificités de la volatilité pour pouvoir les utiliser à bon escient.

Investir via LYNX

Via LYNX, vous pouvez négocier les options depuis la plateforme de trading TWS. Vous disposez de nombreux outils de trading et avez accès à presque tous les marchés à terme du monde. Découvrez l’offre de LYNX :

Sources

- Natenberg, Sheldon : Option Volatility and Pricing Advanced Trading Strategies and Techniques, chapitre 20 : « Volatility Revisited »

- Site officiel de Investopedia : Implied Volatility vs. Historical Volatility: What’s the Difference? (20 août 2022) ; www.investopedia.com/articles/investing-strategy/071616/implied-vs-historical-volatility-main-differences.asp