Mais vous vous demandez peut-être : que veut-on dire lorsqu’on affirme que telle ou telle entreprise est valorisée à hauteur de 10 ou 1000 milliards de dollars ou d’euros ? Et pourquoi cette information est-elle importante pour les investisseurs ? En sachant ce que les mots « capitalisation boursière » veulent dire et en sachant évaluer la capitalisation boursière d’une entreprise (forte, moyenne ou faible), vous vous donnez les moyens d’investir dans les entreprises qui correspondent à vos objectifs de trading.

Dans cet article, nous définissons ces termes. Nous vous expliquons également ce que vous pouvez attendre de chacun des types de capitalisation boursière en tant qu’investissement. Si vous cherchez un courtier pour investir dans les actions, cliquez ici.

Market Cap

Qu’est-ce que la capitalisation boursière ?

La capitalisation boursière (market capitalisation en anglais) d’une entreprise, c’est le produit de la multiplication de deux nombres. D’une part, le nombre d’actions en circulation de cette entreprise. D’autre part, le prix actuel de l’action. Ce produit représente la valeur que les actions de l’entreprise possèdent sur le marché. Pour déterminer le nombre d’actions en circulation de l’entreprise dont on veut connaître la capitalisation boursière, on utilise généralement le flottant. Le flottant, c’est le nombre d’actions d’une entreprise qui sont susceptibles d’être négociées sur le marché. Sont exclues de ce nombre les actions appartenant à des cadres de l’entreprise, à l’État et à tout autre tiers dont les actions ne peuvent se négocier sur le marché.

Market cap = nombre d’actions en circulation x prix par action.

Si, par exemple, le nombre d’actions en circulation d’une entreprise s’élève à 100 millions et que le prix d’une action est égal à 100 $, la capitalisation boursière de l’entreprise se calcule par cette multiplication :

100.000.000 x 100 $ = 10 milliards de dollars

Pourquoi s’intéresser à la capitalisation boursière d’une entreprise ?

Si on veut évaluer une entreprise dans l’optique de éventuellement acheter ou vendre des actions de cette entreprise, il est important de ne pas prêter attention uniquement au prix de l’action. Il faut également s’intéresser à la capitalisation boursière de l’entreprise. On peut, à l’aide de ce montant, se faire une idée complète de la manière dont le marché évalue cette société.

Prenons à nouveau l’exemple de notre entreprise dont le nombre d’actions en circulation s’élève à 100 millions. Le prix de l’action s’élève à 100 $. Et sa capitalisation boursière s’élève à 10 milliards de dollars. Comparons cette première entreprise à une seconde entreprise dont le prix de l’action est inférieur (50 $), mais dont le nombre d’actions en circulation est supérieur (300 millions). La capitalisation boursière de la seconde entreprise se calcule à l’aide de cette multiplication :

300.000.000 x 50 $ = 15 milliards de dollars

Si on s’était contenté de comparer les prix des deux actions, on n’aurait pas vu que la deuxième entreprise est mieux valorisée que la première. Comme le nombre d’actions en circulation de la deuxième est supérieur à celui de la première, sa capitalisation boursière est aussi supérieure à celle de la première. Ce qui montre que le marché attribue une plus grande valeur aux actions de la seconde qu’aux actions de la première.

| Nom de l’entreprise | Symbole | Capitalisation boursière |

|---|---|---|

| UnitedHealth Group Inc. | UNH | 524,36 |

| Berkshire Hathaway Inc. A | BRK.A | 369,69 |

| Exxon Mobil Corporation | XOM | 462,63 |

| Tesla Motors Inc | TSLA | 702,18 |

| Microsoft Corp. | MSFT | 3.162,07 |

| Alphabet Inc. A | GOOGL | 980,90 |

| Apple Inc. | AAPL | 3.344,67 |

Le rôle de la capitalisation boursière dans l’analyse fondamentale

Lorsqu’on veut savoir si le prix d’une action est sous-évalué ou surévalué, on doit avoir recours à l’analyse fondamentale. Dans l’analyse fondamentale, un investisseur examine des données et des ratios, dont un certain nombre implique la capitalisation boursière de l’entreprise concernée. En fonction de l’ordre de grandeur que représente chacun de ces ratios (élevé ou faible, positif ou négatif, supérieur ou inférieur à 1), l’investisseur peut juger si le prix actuel de l’action est inférieur ou supérieur à ce qu’il devrait être. Parmi ces ratios ou mesures, on compte les suivants :

- Le ratio cours-bénéfice (price-earnings ratio ou PER) se calcule en divisant la capitalisation boursière d’une entreprise par son résultat net. On dit souvent qu’un PER de moins de 8 est le signe d’une entreprise qui traverse une crise grave.

- Le price-to-free-cash-flow se calcule en divisant la capitalisation boursière par le flux de trésorerie, net des investissements effectués. Lorsque ce ratio est supérieur à celui des concurrents de l’entreprise analysée, cela tend à indiquer une action surévaluée.

- Le price-to-book ratio se calcule en divisant la capitalisation boursière par la valeur nette comptable de l’entreprise. Si ce ratio est supérieur à 1, on peut supposer que le titre boursier de l’entreprise est surévalué.

- La enterprise value, c’est la somme des éléments suivants : EV = Capitalisation boursière + Dettes – Disponibilités. Si cette somme donne un résultat négatif, c’est le signe que l’entreprise concernée n’utilise pas ses actifs de manière optimale.

Small caps, mid caps, large caps

Autre intérêt des informations fournies par la capitalisation boursière d’une entreprise, celle-ci permet aux investisseurs de ranger cette entreprise dans une des trois catégories suivantes. Les entreprises à forte capitalisation boursière, les entreprises à capitalisation boursière moyenne et les entreprises à faible capitalisation boursière. Une fois qu’on sait à quel type d’entreprises on a affaire, on peut décider si l’action concernée correspond à l’objectif de trading qu’on recherche : forte croissance ou placement sûr.

Les trois types de capitalisation boursière

Les critères qui permettent de définir chacune de ces catégories changent d’un indice à l’autre. Mais, de manière générale, on peut établir les limites suivantes :

Forte capitalisation boursière : supérieure à 10 milliards de dollars

Capitalisation boursière moyenne : comprise entre 2 milliards et 10 milliards de dollars

Faible capitalisation boursière : inférieure à 2 milliards de dollars

Avantages et inconvénients des small caps, large caps

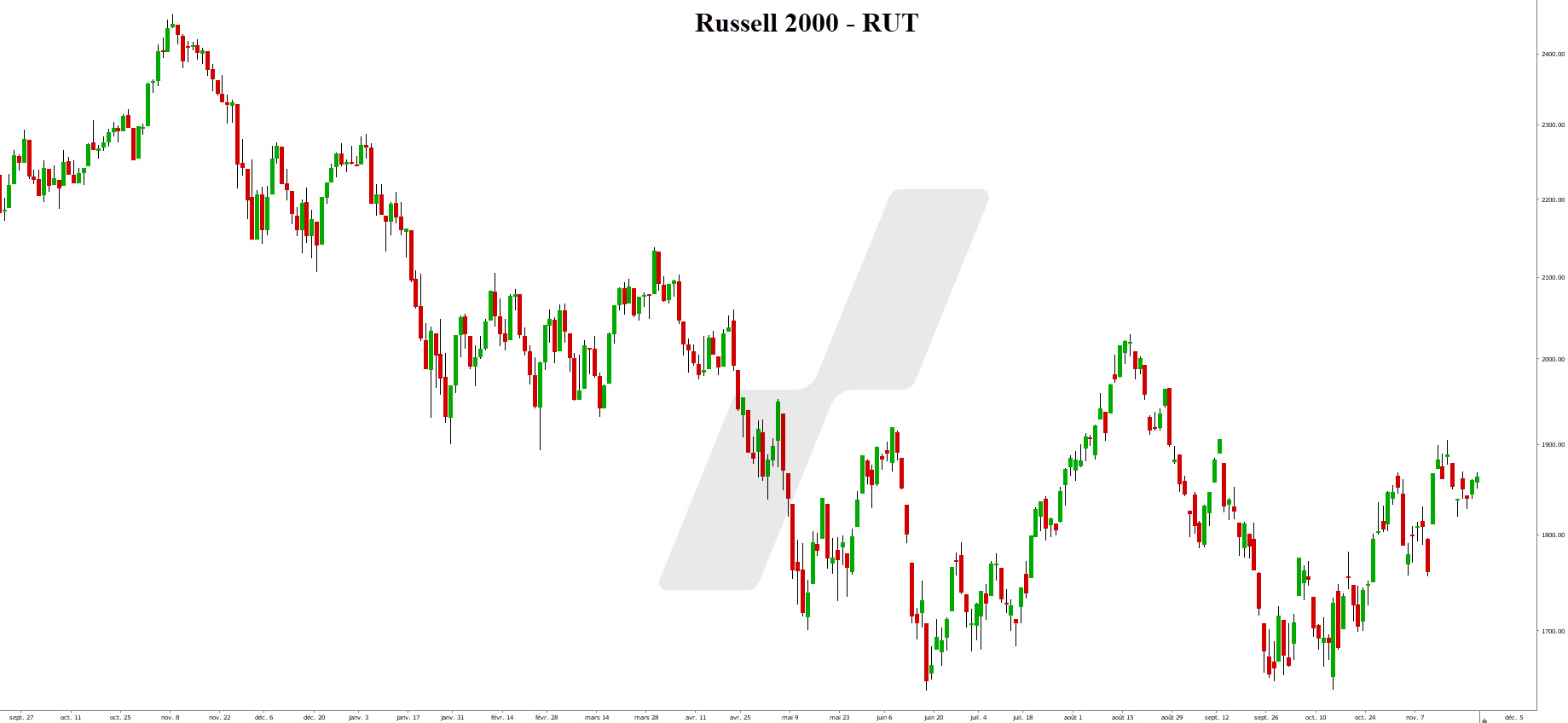

Les actions des entreprises à faible capitalisation boursière ont tendance à offrir aux investisseurs un potentiel de hausse supérieur. Il n’est en effet pas rare de voir le prix de l’action d’une small cap croître de 100 %, voire plus. Il n’est pas rare non plus de voir le Russell 2000, l’indice qui représentent les small caps américaines, enregistrer des performances meilleures que celles du S&P 500.

Si le prix de ce type d’actions peut croître de façon exponentielle, c’est parce que les entreprises qui émettent ces actions ont elles-mêmes tendance à avoir un fort potentiel de croissance. Mais il s’agit souvent d’entreprises qui ne sont pas encore bien établies et dont le futur est incertain. Investir dans les small caps est donc un pari audacieux mais relativement risqué.

Les actions des entreprises à forte capitalisation boursière ont tendance à présenter un potentiel de hausse moindre. Mais, si ces entreprises sont des blue chips, leur titre boursier peut être considéré comme un investissement moins risqué. Les blue chips sont en effet de grandes entreprises qui ont montré qu’elles étaient capables de résister à l’épreuve du temps. On a donc moins de chances, lorsqu’on achète des parts de Apple, de Disney ou de Visa, de voir le prix de l’action s’effondrer.

Si vous cherchez des entreprises qui vous permettraient de faire un placement relativement sûr, vous pouvez vous tourner vers les actions qui composent le Dow Jones Industrial Average. Les actions de cet indice sont traditionnellement considérées comme celles d’entreprises représentant les blue chips américaines.

Les mid caps, un bon compromis

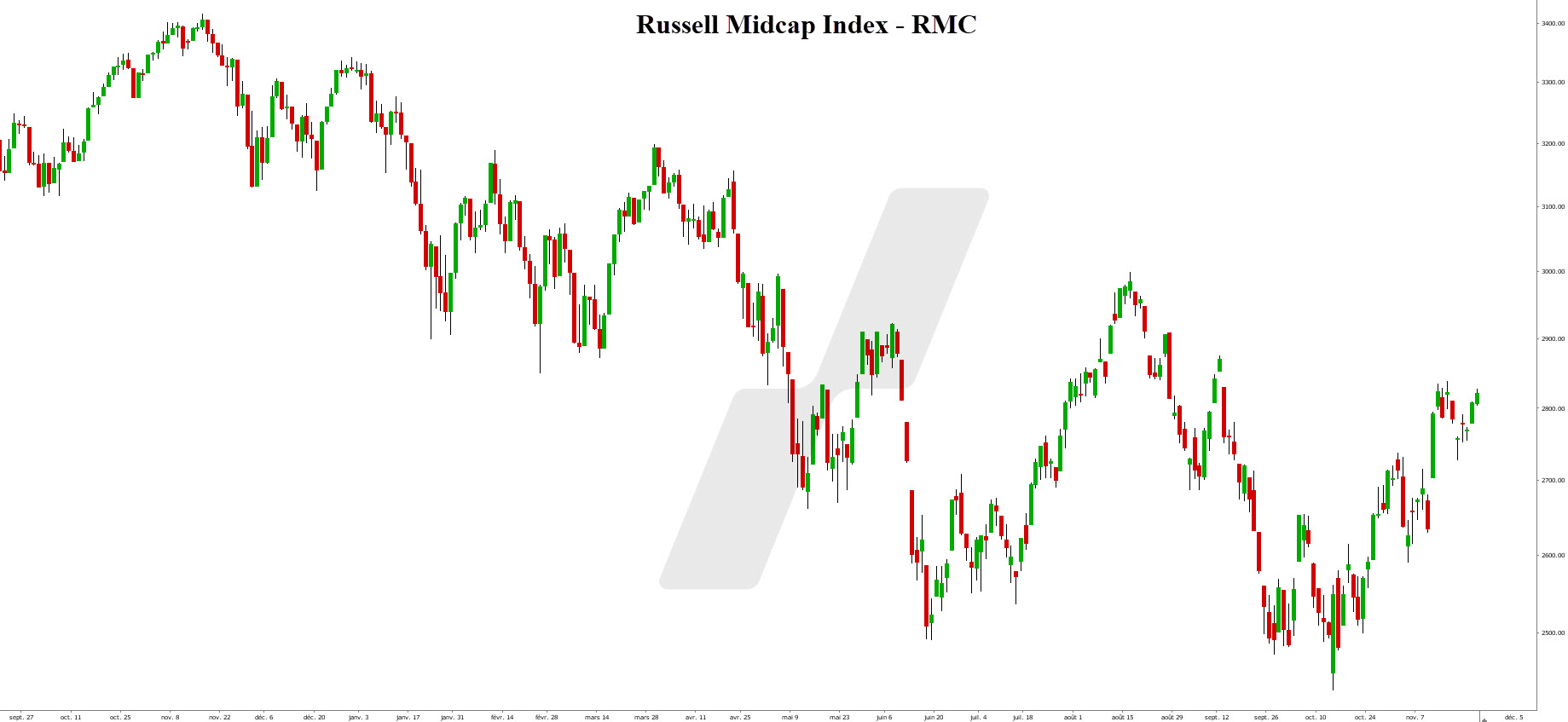

Les actions des entreprises dont la capitalisation boursière est moyenne permettent aux investisseurs de parvenir à un bon compromis. Elles représentent un investissement plus sûr que les small caps. Et leur potentiel de croissance est généralement plus grand que celui des large caps, dont la valorisation boursière a déjà atteint des sommets.

Si vous voulez savoir si le moment est venu d’investir dans les mid caps, vous pouvez comparer un indice qui suit leurs performances à un indice de référence. Si vous vous intéressez aux mid caps américaines, vous pouvez par exemple comparer le rendement du Russell Midcap Index à celui du S&P 500 sur une période donnée. De plus, si le Russell Midcap Index surperforme et que les causes de ce rendement supérieur vous semblent durables, vous pouvez envisager d’investir dans une des entreprises qui composent cet indice.

Investir dans les small caps, les mid caps et les large caps via LYNX

LYNX vous donne la possibilité d’investir dans les trois types d’actions, qu’il s’agisse de small caps, de mid caps ou de large caps. Avec LYNX, vous pouvez investir sur 150 bourses réparties dans 33 pays. Consultez notre offre :

La bourse n’est pas toujours à la hausse ; il y a souvent des phases de baisse des cours et de forte volatilité. Pour spéculer sur les évolutions négatives du marché, vous pouvez utiliser un compte-titres via LYNX non seulement pour acheter des titres, mais aussi pour les vendre à découvert. Pour en savoir plus : Vente à découvert