L’impact des mesures prises par les banques centrales sur les marchés d’actions s’est particulièrement fait sentir en 2021-2022. Lors de cette période, la Réserve fédérale a cherché à lutter contre une inflation galopante en durcissant sa politique monétaire. En relevant son taux directeur, la Fed a ainsi provoqué une augmentation générale des taux d’intérêt. Celle-ci s’est notamment manifestée par une hausse des rendements obligataires aux États-Unis.

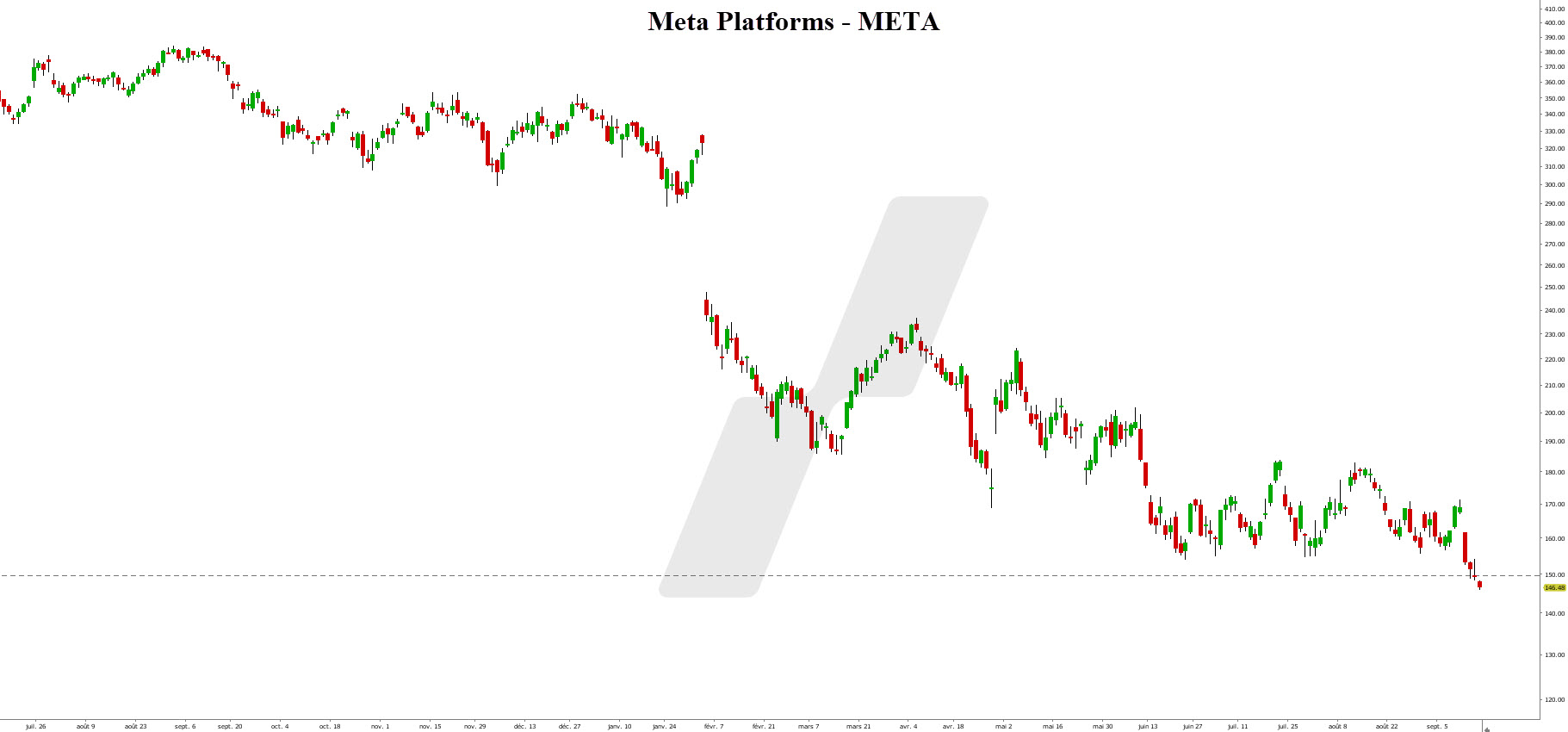

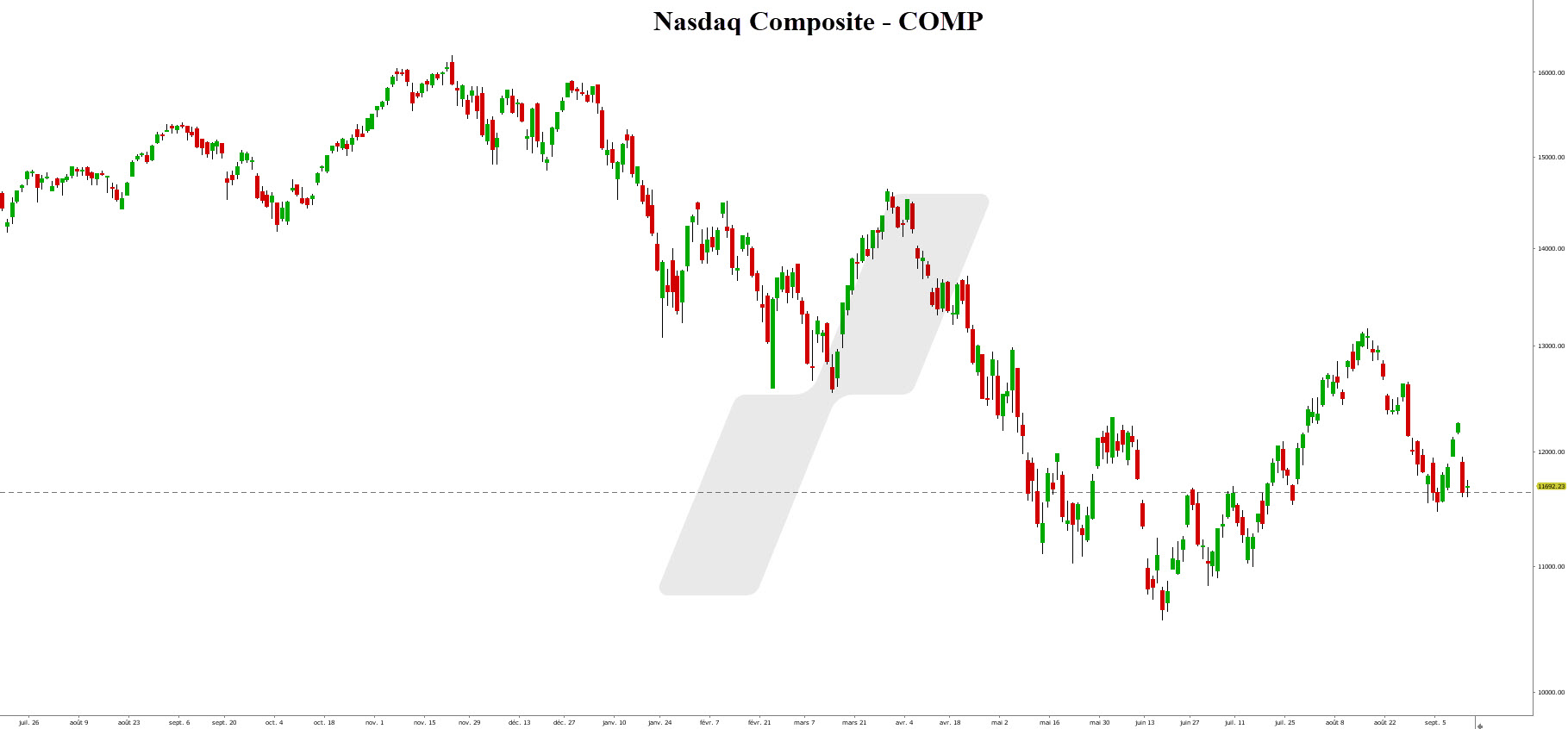

Parallèlement, les indices de Wall Street cédaient du terrain, y compris les indices représentant les valeurs de croissance. Pendant le premier semestre de l’année 2022, le rendement des bons du Trésor américain à 10 ans passait de 1,531 % à 3,017 %. Pendant le même semestre, le Nasdaq Composite passait de 15732,50 points à 11028,74 points, perdant ainsi 29,9 %.

Cette corrélation négative entre les taux d’intérêt et les valeurs de croissance est un aspect important des relations inter-marchés. Elle permet aux traders d’anticiper des phases de rotation sectorielle, lorsque les investisseurs se détournent de certaines classes d’actifs au profit d’autres classes d’actifs. Mais comment la hausse ou la baisse des taux d’intérêt affecte-t-elle les marchés d’actions en général et les valeurs de croissance en particulier ?

TAUX D’INTÉRÊT

Qu’est-ce qu’une valeur de croissance ?

Une valeur de croissance est l’action d’une entreprise dont on pense qu’elle peut surperformer par rapport au marché des actions en général parce qu’on estime qu’elle est promise à un brillant avenir. La capitalisation boursière n’est pas un critère essentiel des valeurs de croissance, qui sont présentes à la fois dans la catégorie des entreprises à faible capitalisation boursière, dans celle des entreprises à capitalisation boursière moyenne et dans celle des entreprises à grande capitalisation boursière. Une valeur de croissance est l’action d’une entreprise dont on pense qu’elle est susceptible de connaître une forte augmentation de ses bénéfices dans les années à venir.

Il peut s’agir par exemple d’une entreprise qui vend un produit ou un ensemble de produits dont on s’attend à ce qu’ils génèrent des ventes importantes. Il peut s’agir également d’une entreprise qui semble être mieux organisée ou dirigée que ses concurrents et qui, donc, est plus susceptible de prendre l’avantage sur ces derniers. En théorie, une fois qu’une telle entreprise prometteuse a atteint le potentiel que l’analyse fondamentale lui attribuait, elle cesse d’être considérée comme une valeur de croissance.

Valeurs de croissance et valeurs technologiques

Une valeur de croissance est l’action d’une entreprise dont on s’attend à ce qu’elle se développe bien plus rapidement que l’entreprise moyenne du marché concerné. Par exemple, Meta Platforms (le propriétaire de Facebook) et Alphabet (le propriétaire de Google) possèdent déjà l’essentiel des parts du marché de la publicité numérique ; et ils devraient profiter dans un avenir proche de la croissance des budgets publicitaires consacrés aux canaux en ligne, par opposition aux canaux traditionnels tels que la télévision et la presse écrite. En général, les actions de ce type ne permettent pas à leurs propriétaires de percevoir des dividendes. C’est que les entreprises correspondantes préfèrent souvent utiliser les bénéfices qu’elles font à des fins d’investissement. Et ce pour pouvoir se développer encore plus vite dans le court terme. C’est pourquoi les traders qui achètent des actions de ce type le font avant tout pour pouvoir empocher un profit à la revente des actions achetées. Et non pour bénéficier d’un revenu régulier par le biais de dividendes.

Les valeurs technologiques sont souvent considérées comme des valeurs de croissance. Les entreprises technologiques ont tendance à générer beaucoup d’intérêt, même lorsqu’il s’agit de nouvelles start-ups. Cela tend à faire grimper le prix de leur action. On estime d’ailleurs souvent que les valeurs de croissance se caractérisent par un ratio cours sur bénéfices (price / earnings ratio) supérieur à 20. Malgré le prix élevé de ces actions, les investisseurs intéressés sont prêts à acheter des parts de ces sociétés dans l’espoir de les voir se développer rapidement et de voir le prix de leur action augmenter en même temps que la taille de leur chiffre d’affaires.

L’impact de l’évolution des taux d’intérêt sur les valeurs de croissance

Les entreprises dont les actions sont des valeurs de croissance ont besoin de capital pour se développer. Elles ont ainsi tendance à prospérer lorsque les taux d’intérêt sont peu élevés. La faiblesse des taux leur permet d’obtenir des fonds à moindres coûts et de croître plus facilement.

Taux d’intérêt et bénéfices futurs

Une hausse des taux d’intérêt nuit donc aux valeurs de croissance. D’abord, une telle hausse affaiblit la valeur des flux de trésorerie (cash flows) et donc des bénéfices futurs. La hausse des taux affecte le prix des actions en général, en vertu du principe selon lequel le prix d’une action est déterminé par la valeur actuelle des bénéfices futurs de l’entreprise concernée. Mais le taux que l’on utilise pour « actualiser » les bénéfices futurs d’une entreprise dépend en partie des taux d’intérêt. Ainsi, plus les taux sont élevés, moins les bénéfices futurs de l’entreprise ont de valeur. Comme les valeurs de croissance sont les actions d’entreprises qui sont censés engendrer plus de bénéfices dans l’avenir, ces entreprises ont moins intérêt à voir les taux d’intérêt augmenter.

Taux d’intérêt et investissements

Ensuite, la hausse d taux d’intérêt entrave la croissance des entreprises en leur rendant plus difficile l’accès au capital dont elles ont besoin pour développer leur activité. Comme l’accès au capital est plus cher, il est plus difficile pour les entreprises de construire des unités de production, d’embaucher de la main-d’œuvre, d’engager des dépenses publicitaires, etc. Sur le graphique journalier ci-dessus, on peut voir comment le rendement des bons du Trésor américain à 10 ans n’a cessé de grimper en 2022.

Dans le même temps, le Nasdaq Composite, un indice où les valeurs technologiques sont fortement représentées, ne cessait de décliner. Comme on peut le voir sur le graphique journalier ci-dessous, l’indice boursier est passé d’un plus haut de 16212,23 points en novembre 2021 à un plus bas de 10565,14 points en juin 2022, soit une baisse de 34,83 % !

Comment trader la hausse ou la baisse des taux d’intérêt ?

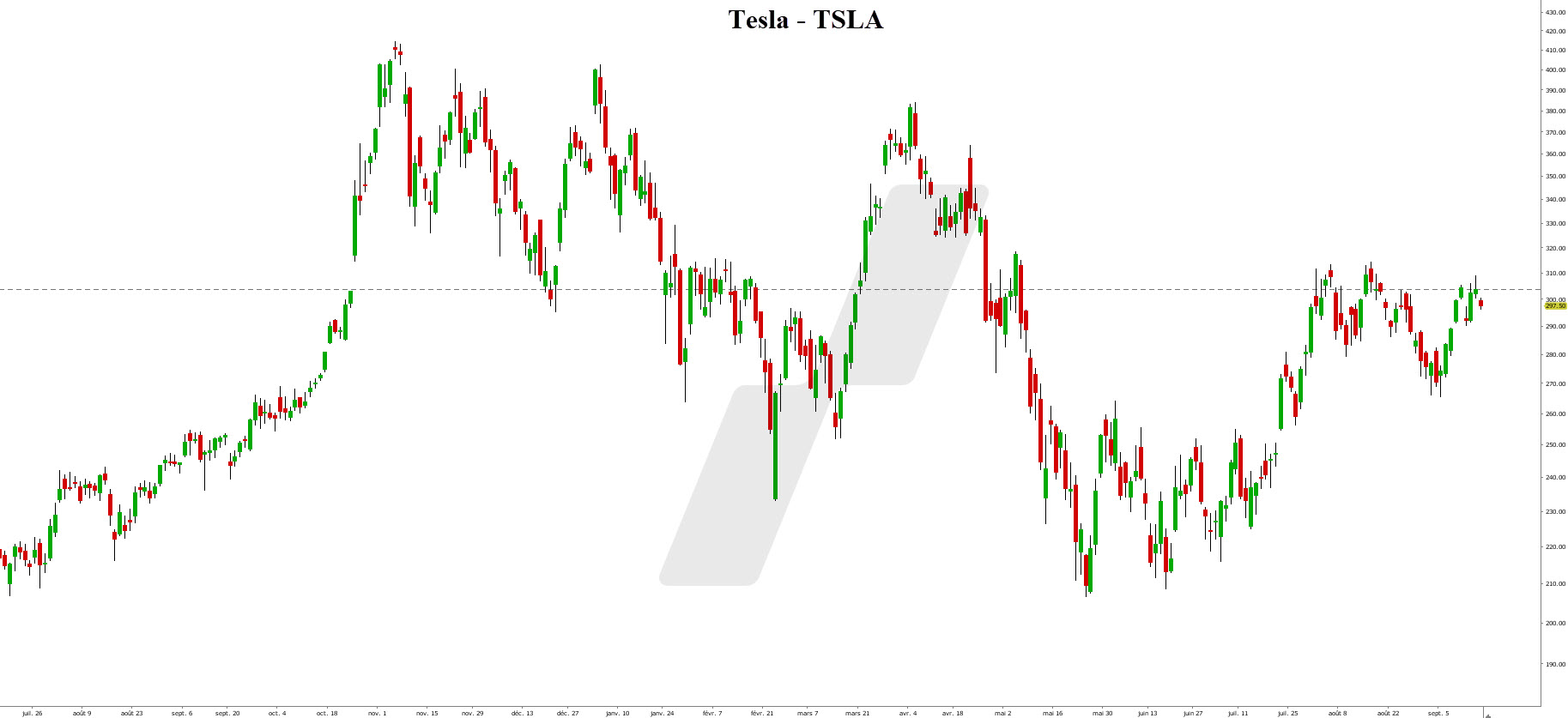

Les investisseurs ont tendance à valoriser les valeurs de croissance. Ils considèrent que ces actions ont la capacité, du fait même du potentiel de croissance des entreprises qu’elles représentent, de fournir un rendement supérieur à celui du marché dans son ensemble. Songez par exemple à l’action Tesla. En juin 2022, l’action Tesla avait enregistré depuis son introduction en bourse en 2010 une hausse de son prix de presque 16.000 % ! Sur la même période, le S&P 500, l’indice qui représente le marché des actions américaines, n’a progressé que d’environ 380 %.

Mais, comme le montre le graphique journalier ci-dessus, le titre Tesla a connu une forte baisse en 2022, comme la plupart des autres valeurs de croissance. Les traders qui veulent investir dans des actions ont intérêt à mettre l’accent en période de hausse des taux d’intérêt sur les value stocks, ces actions sous-évaluées. Ces dernières ont tendance à surperformer par rapport aux valeurs de croissance lorsque les banques centrales relèvent leurs taux.

À l’inverse, les valeurs de croissance ont tendance à surperformer par rapport aux value stocks lorsque les taux d’intérêt sont bas. Lorsque ceux-ci commencent à baisser, les investisseurs ont donc plutôt intérêt à mettre l’accent sur les valeurs de croissance.

Nous faisions remarquer plus haut que, entre la fin 2021 et l’été 2022, le Nasdaq Composite avait perdu 34,83 %. Par contraste, l’indice qui représente les value stocks du S&P 500 (voir graphique ci-dessus) est passé d’un plus haut de 1584,99 points en janvier 2022 à un plus bas de 1305,90 points en juin 2022, soit une baisse de seulement 17,60 %.

Anticiper l’évolution des taux d’intérêt

Il est donc important de suivre l’évolution des taux d’intérêt pour pouvoir bien répartir son capital entre valeurs de croissance et value stocks. Il est également important d’essayer d’anticiper cette évolution afin de se débarrasser des actions qui s’apprêtent à sous-performer en raison d’une hausse ou d’une baisse imminente des taux d’intérêt. Pour ce faire, on peut suivre l’évolution des rendements obligataires, qui sont souvent positivement corrélés avec les taux d’intérêt.

Aux États-Unis, les investisseurs ont tendance à surveiller le rendement des bons du Trésor américain à 2 ans. Cela leur permet d’anticiper le futur à l’aide de l’analyse technique. On peut également suivre l’évolution des créations d’emploi et de l’inflation. Plus l’inflation est élevée, plus les banques centrales ont tendance à relever leur taux. De même, plus l’emploi est dynamique, plus les banques centrales estiment que l’économie est suffisamment robuste pour encaisser une hausse des taux d’intérêt.

Investir dans les valeurs de croissance via LYNX

LYNX vous donne la possibilité d’acheter ou de vendre des actions de quasi toutes les sociétés cotées en bourse. Vous pouvez également trader sur marge. Vous accédez à plus de 150 bourses dans plus de 33 pays. Consultez notre offre :

Négociez des titres tels que des actions, des options, des Futures, des devises, des produits à effet de levier, des ETFs et bien plus encore sur 150 bourses dans 33 pays différents à l’aide d’un logiciel de trading moderne et professionnel. Pour en savoir plus : Plateforme de trading Trader WorkStation