|

|

Vous anticipez une flambée de la volatilité mais ne savez pas dans quelle direction le marché va évoluer ? Le reverse iron condor est une stratégie qui vous permet de miser sur cette évolution des conditions de marché, tout en limitant votre risque.

Dans cet article, nous vous présentons cette stratégie et vous expliquons comment l’exécuter et comment gérer ce genre de positions. Nous vous expliquons également quels sont les avantages et les inconvénients de cette stratégie. Si vous cherchez un courtier pour trader le reverse iron condor, cliquez ici.

Long iron condor

Définition et construction

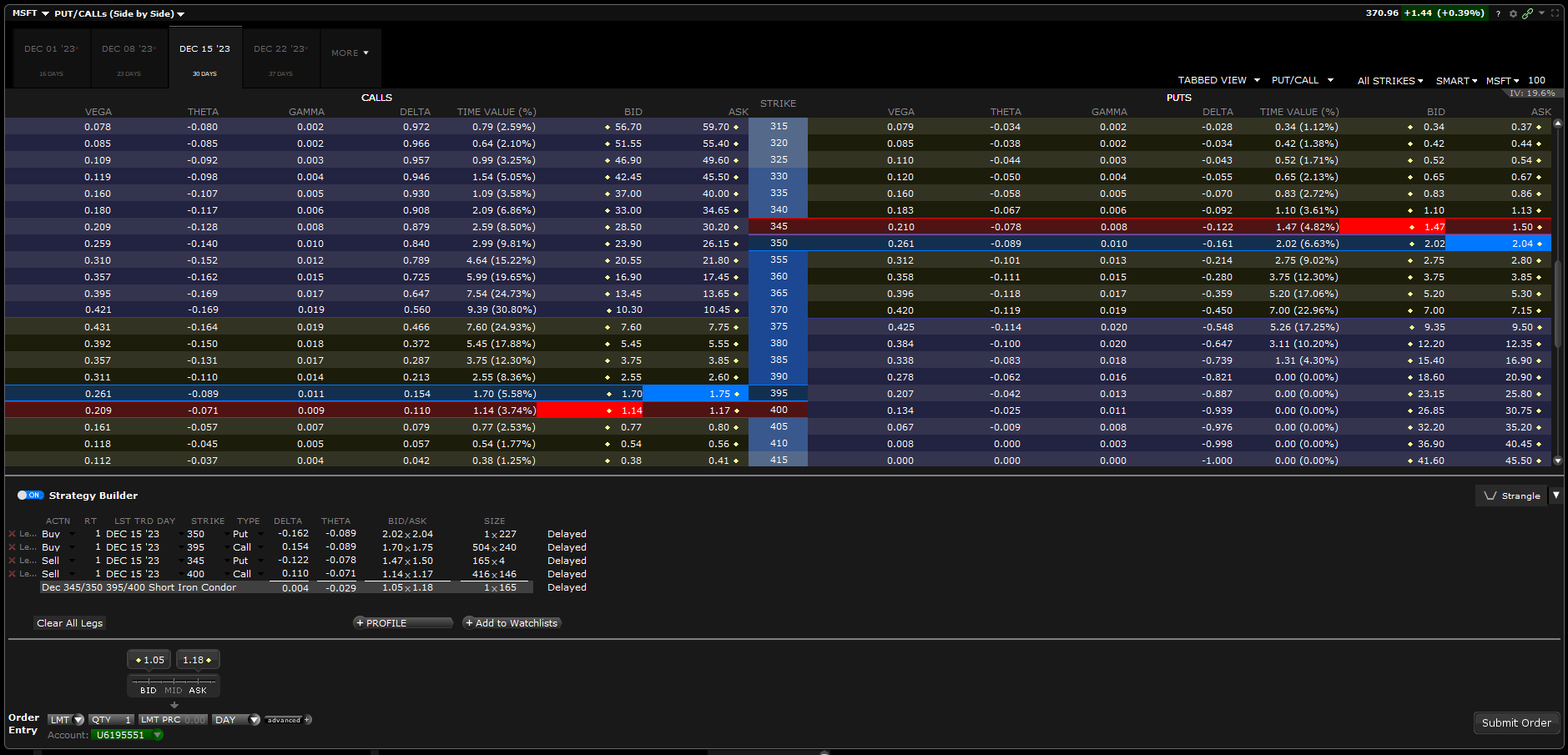

Cette stratégie consiste à acheter un call spread et à acheter un put spread dans le même sous-jacent et dans le même cycle d’expiration. Si on veut mettre en place un reverse iron condor delta neutre, on peut acheter un call spread hors de la monnaie (strikes au-dessus du prix du sous-jacent) en achetant un call hors de la monnaie et en vendant un call de strike supérieur. On peut ensuite acheter un put spread hors de la monnaie (strikes au-dessous du prix du sous-jacent) en achetant un put hors de la monnaie et en vendant un put de strike inférieur. Comme on est acheteur dans le cas d’un reverse iron condor, l’exécution de cette stratégie occasionne pour le trader un débit.

Profit potentiel

Avec un reverse iron condor, on atteint son profit maximal lorsque, à l’échéance, le prix du sous-jacent se situe au-dessus des strikes du call spread ou au-dessous des strikes du put spread et que l’un des deux spreads expire ainsi dans la monnaie. Le profit réalisé s’élève alors à la différence entre les prix d’exercice du spread dans la monnaie, différence à laquelle il faut soustraire le débit payé pour ouvrir la position. On le voit, le but recherché avec un long iron condor, c’est de profiter d’un mouvement important du prix du sous-jacent, qu’il s’agisse d’une forte hausse ou d’une forte baisse. Pour cette raison, les traders ont intérêt à utiliser cette stratégie lorsqu’ils anticipent une forte volatilité sur le marché sous-jacent. On peut penser, par exemple, à la publication d’un rapport financier, laquelle peut s’accompagner de mouvements de grande ampleur chez le prix de l’action concernée.

Dans le graphique performance ci-dessus, on voit que les spreads qui composent ce reverse iron condor dans le sous-jacent Microsoft présentent un écart de 5 points. Les prix d’exercice du put spread sont en effet 345 $ et 350 $, et les prix d’exercice du call spread sont 395 $ et 400 $. Pour calculer le profit maximal de la position, il faut donc soustraire le débit payé (1,15 $) à 5 et multiplier cette différence par le multiplicateur. On obtient ainsi (5-1,15) x 100 = 385 $.

Seuils de rentabilité

Il y a deux seuils de rentabilité dans le cas d’un reverse iron condor. Le seuil de rentabilité supérieur se calcule en ajoutant au prix d’exercice du call long le débit payé. Le seuil de rentabilité inférieur se calcule en soustrayant au prix d’exercice du put long le débit payé. Reprenons l’exemple de notre reverse iron condor dans Microsoft. Comme le débit payé s’élève à 1,15 $, le seuil de rentabilité supérieur correspond à 395 + 1,15 = 396,15 $. Et le seuil de rentabilité inférieur correspond à 350 – 1,15 = 348,85 $.

Risque

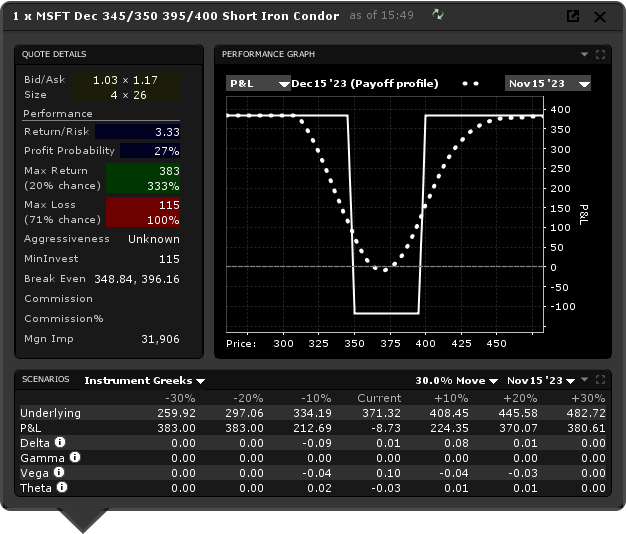

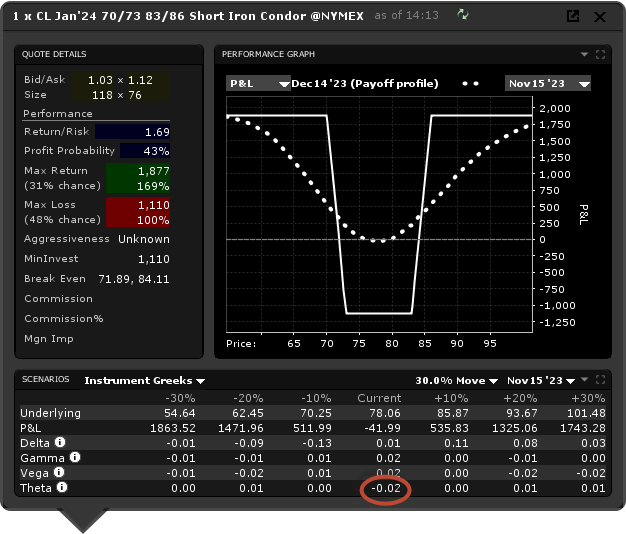

Avec un reverse iron condor, on essuie sa perte maximale lorsque, à l’échéance, le prix du sous-jacent se situe entre les prix d’exercice des deux spreads verticaux qui composent la position. Les options expirent alors hors de la monnaie et sans valeur. Et la perte s’élève au débit payé pour ouvrir la position. Dans le graphique performance ci-dessous, on voit que la perte maximale s’élève à 1110 $ parce que le débit payé s’élève à 1,11 x 1000 (multiplicateur du contrat future CL) = 1110 $.

Avantages de cette stratégie

Le long iron condor est une stratégie d’options à risque défini et limité. Comme votre perte maximale se limite au débit payé pour ouvrir la position, vous pouvez ajuster votre risque en fonction de la taille de votre compte de trading. Faites en sorte de ne pas dépasser le niveau de risque par position que vous vous êtes fixé pour vos stratégies à risque défini.

On peut définir le reverse iron condor comme un long strangle auquel on a ajouté des options short. Ces options short, parce qu’elles ont été vendues, réduisent le coût requis pour ouvrir la position. Le reverse iron condor est donc une version bon marché du long strangle.

Le reverse iron condor est une stratégie indifférente à la direction qu’adopte le marché. Quelle que soit le mouvement du sous-jacent, qu’il s’agisse d’une hausse ou d’une baisse, votre position affichera un profit si ce mouvement est d’une ampleur suffisante.

Inconvénients de cette stratégie

Si le prix du sous-jacent stagne entre les strikes des deux spreads, le thêta négatif de la position lui fait perdre de l’argent jour après jour. Dans le graphique performance ci-dessous, on voit que le thêta de la position s’élève à -0,02 (cf. notre cercle rouge).

Par ailleurs, il s’agit d’une stratégie qui comporte quatre jambes : il faut donc multiplier par quatre le coût que représentent les commissions. Si vous utilisez cette stratégie régulièrement, le coût lié à l’achat et à la vente de ces quatre options de manière répétée constituera une somme importante.

Nous avons vu que le reverse iron condor était comparable au long strangle. L’inconvénient du reverse iron condor par rapport au long strangle, c’est le profit potentiel limité qu’offre le premier, alors que le second offre un profit potentiel illimité.

Comment mettre en place un reverse iron condor ?

Pour mettre en place un long iron condor, on peut suivre les étapes suivantes :

On peut commercer par déterminer le sous-jacent quel’on veut trader à l’aide d’un reverse iron condor.

On peut ensuite, pour choisir un cycle d’expiration, essayer de déterminer le cadre temporel à l’intérieur duquel on s’attend à voir se produire un fort mouvement du prix du sous-jacent.

On peut ensuite essayer de déterminer le range à l’extérieur duquel on s’attend à ce que le prix du sous-jacent évolue après l’explosion de la volatilité anticipée. Déterminer ce range permet de choisir les prix d’exercice du call spread et du put spread qui composent l’iron condor. Si vous voulez neutraliser le delta de la position pour la rendre indifférente à la direction du marché, faites en sorte que les strikes de vos deux spreads soient équidistants par rapport au prix actuel du sous-jacent.

Comment gérer un reverse iron condor ?

Une fois que vous avez ouvert une position, il y a plusieurs opérations que vous pouvez envisager avec un long iron condor. Voici quelques-unes de ces opérations possibles.

Si le marché sous-jacent s’avère moins volatile que prévu pendant la vie de vos options, vous pouvez envisager de rouler votre position. Cette opération consiste à fermer la position existante pour ouvrir une position identique ou similaire dans un cycle d’expiration ultérieur. L’avantage de cette opération, c’est que vous vous donnez plus de temps pour profiter d’une flambée de la volatilité qui tarde à venir. Mais l’inconvénient, c’est que cette opération occasionnera un débit sur votre compte : vous augmenterez ainsi votre risque puisque celui-ci s’élève à la totalité du débit payé.

Vous pouvez également ajouter des options à la position existante, ou en supprimer. Ce faisant, vous augmentez ou diminuez leprofit potentiel ou le risque associés à la position pour adapter l’un ou l’autre à l’évolution des conditions de marché.

Si le prix du sous-jacent connaît une forte hausse ou une forte baisse hors du range défini par les strikes de votre iron condor, il y a de fortes chances pour que votre position affiche alors un profit. Vous pouvez alors fermer la position avant l’échéance. Ce faisant, vous vous protégez contre le risque d’un mouvement défavorable ultérieur du sous-jacent. Mais, si le prix du sous-jacent n’évolue pas d’une manière qui vous est favorable et que votre position affiche une perte, vous pouvez aussi envisager de fermer la position. En réalisant vos pertes avant l’échéance, vous vous protégez contre le risque d’atteindre votre perte maximale.

Investir dans les options via LYNX

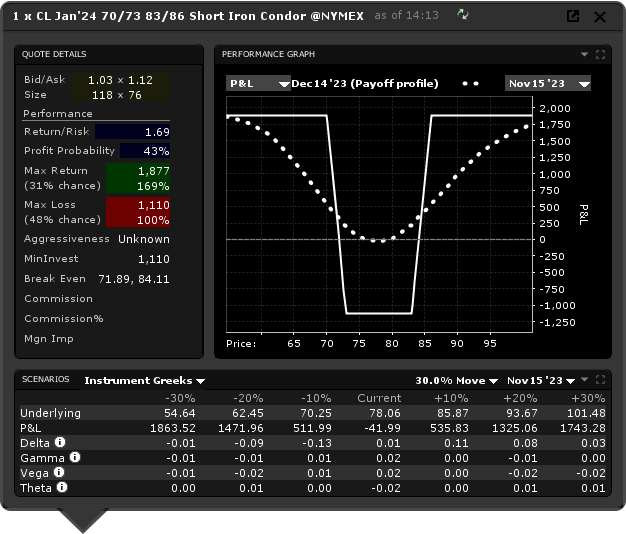

Dans la plateforme de trading professionnelle TWS, vous disposez de nombreux outils pour trader vos options de manière professionnelle. Vous pouvez par exemple afficher les grecques des options dans votre chaîne d’options. Découvrez l’offre LYNX en matière de trading des options :